本期要点:

截至 7 月 30 日,全国累计交售籽棉折皮棉 595.0 万吨,同比增加 11.0 万吨,较过去四年均值增加 16.4 万吨;累计加工皮棉595.0 万吨,同比增加 11.5 万吨,较过去四年均值增加 18.3 万吨;累计销售皮棉 592.1 万吨,同比增加 47.1 万吨,较过去四年均值增加 76.7 万吨。

期货仓单库存明显下降。截至 07 月 30 日,郑商所棉花仓单数量(含有效预报)为 14548 张,折合 58.1 万吨棉花。

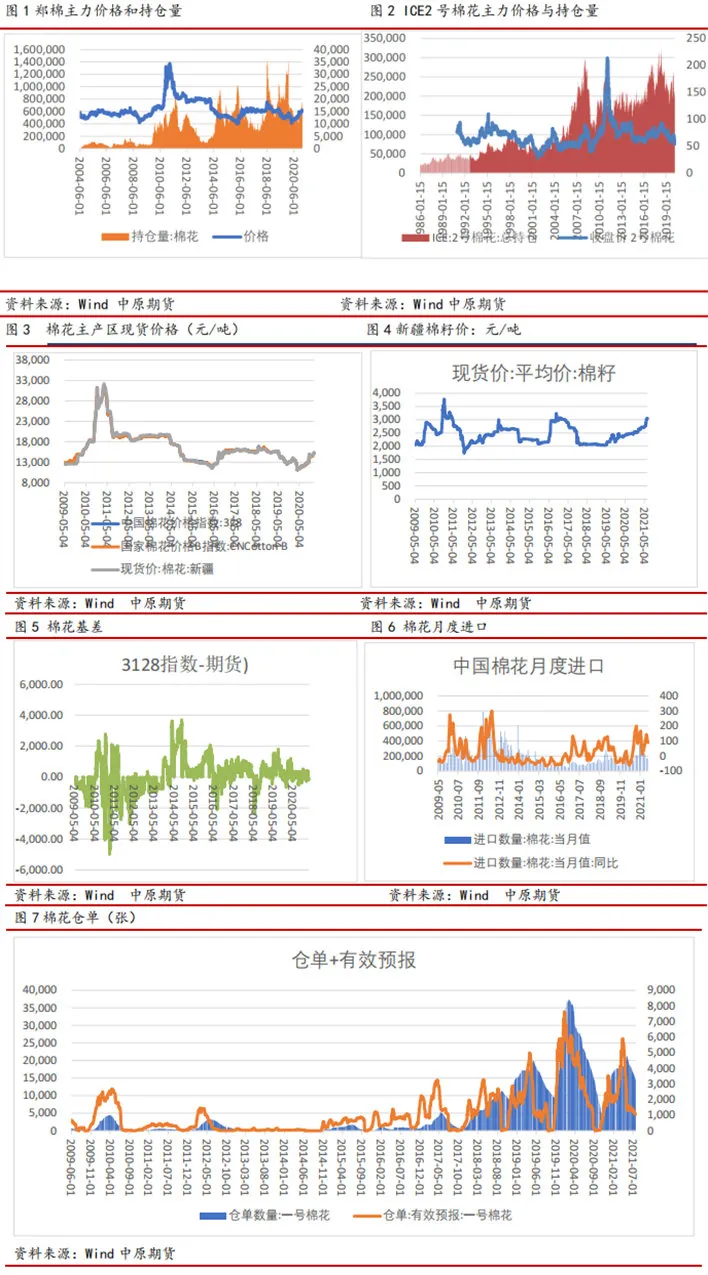

郑棉期货主力合约 CF2109 合约冲高回落,大幅摆动,洗盘特征比较明显。周内交投区间16915--17835元/吨。截至07月30日,CF2109合约收盘收于 17335 元/吨,较上周上涨 155 元/吨。截至 07 月 30 日,郑棉主力 CF2109 合约单边持仓量 36.7 万手。主力合约开始由 CF2109向 CF2201 合约过渡。

期货操作:

操作思路除了关注天气、种植面积及国家政策方面之外,还需要重点关注储备棉轮出价格,谨防通过拉高储备棉抛售均价,来拉高期货价格的操作。突发的暴雨灾情,纺企受损情况未明,使得行情运行再添变数。

操作建议将多单的保护位置再次上移至 16355 元/吨,在此价格之上多单可继续持有,若下破此价格建议多单减持或者离场观望。

一、行情回顾

2021 年 07 月 26 日-2021 年 07 月 30 日,郑棉期货主力合约 CF2109 合约冲高回落,大幅摆动,洗盘特征比较明显。周内交投区间 16915--17835 元/吨。截至 07 月 30 日,CF2109 合约收盘收于 17335 元/吨,较上周上涨 155 元/吨。截至 07 月 30 日,郑棉主力 CF2109 合约单边持仓量 36.7 万手。主力合约开始由 CF2109 向 CF2201 合约过渡。

现货价格:截止至 2021 年 07 月 30 日,新疆地区棉花现货价格 17720 元/吨。从季节性角度来分析,当前新疆地区棉花现货价格较近 5 年相比维持在较高水平。期货仓单库存明显下降。截至 07 月 30 日,郑商所棉花仓单数量(含有效预报)为 14548张,折合 58.1 万吨棉花。

ICE2 号棉花:本周,美联储不急于减码宽松的立场,使美股再创新高,叠加美国棉区降雨引发投机炒作,推动国际棉价攀升至高点后,引发获利盘打压,ICE 棉价在 90 美分/磅受阻徘徊。2021 年 7 月 26-30 日,洲际交易所棉花期货(ICE)主力合约结算均价为 90.17 美分/磅,较前周上涨 1.48 美分/磅,涨幅 1.7%;代表进口棉中国主港到岸均价的国际棉花指数(M)均价 101.39美分/磅,较前周上涨 1.78 美分/磅,涨幅 1.8%,折人民币进口成本 16168 元/吨(按 1%关税计算,含港杂和运费),较前周上涨 276 元/吨,涨幅 1.7%,国际棉价比国内棉价低 1362 元/吨,内外价差较上周扩大 223 元/吨。

二、2021 年中国棉花长势调查报告

国家棉花市场监测系统于 6 月中下旬开始就中国棉花长势展开调查,样本涉及 15 个省(自治区)、50 个植棉县(市、团场)、1895 个定点植棉信息联系户。调查显示,全国大部分棉区棉花长势较好,果枝数量同比略增、现蕾数量减少、成铃数量增加,预计规模采摘时间正常或有所延迟。若后期天气正常,预计 2021 年全国新棉总产量 557.8 万吨,同比下降 6.3%,新疆新棉总产量 501.7 万吨,同比下降 4.5%。具体情况如下:

一、天气差于去年,灾害有所减少。调查显示,全国 89.9%的受访农户反映天气较好和一般,同比减少 6.9 个百分点;87.2%的农户反映灾害轻度发生,同比增加 2.8 个百分点。新疆 88.3%的受访农户反映天气较好和一般,同比减少 9 个百分点;96.6%的农户反映灾害轻度发生,同比增加 2 个百分点。

二、病虫害情况同比变化不大。调查显示,全国 95.1%的受访农户反映病害轻度发生,同比下降 0.1 个百分点;95.3%的农户反映虫害轻度发生,同比下降 0.5 个百分点。新疆 99.9%的受访农户反映病害轻度发生,同比增加 0.2 个百分点;95.2%的农户反映虫害轻度发生,同比下降3 个百分点。

三、预计规模采摘时间将有所延迟。调查显示,全国棉花果枝数同比增加 1.1%,现蕾数增加 8.55%。64.1 %的受访农户预计规模采摘时间基本正常,同比下降 18.5 个百分点;预计采摘提前的农户占 2.3%,同比下降 10.5 个百分点;预计延迟的占 33.6%,同比提高 29 个百分点。新疆棉花果枝数同比减少 2.4%,现蕾数减少 13.5%,58.2%的受访农户预计规模采摘时间基本正常,同比下降 22.8 个百分点;认为采摘会提前的人数为零,同比减少 15.1 个百分点;预计延迟的占 41.8%,同比提高 37.9 个百分点。

四、预计平均单产略增,总产量同比均下降。若后期天气正常,预计 2021 年全国棉花平均单产为 131.4 公斤/亩,同比增加 0.9%。按照国家棉花市场监测系统 5 月份实播面积调查结果4246.3 万亩测算,预计 2021 年全国棉花总产量为 557.8 万吨,与实播面积调查结果持平,同比下降 6.3%;新疆棉花 501.7 万吨,较 5 月份预测增加 0.7 万吨,同比下降 4.5%。

1、美棉出口周报:本年度签约创新低 中国依然没有采购

美国农业部报告显示,2021 年 7 月 16-22 日,2020/21 年度美国陆地棉净签量为-272 吨,较前周增和前四周平均值大幅减少,创本年度最低。主要买主是墨西哥和(544 吨)、巴基斯坦(204 吨)、秘鲁(113 吨)、韩国(91 吨)和埃及(23 吨)。取消合同的是印度尼西亚(499吨)、越南(454 吨)、中国(204 吨)和日本(91 吨)。

美国 2021/22 年度陆地棉净签约量为 4.35 万吨,较前周减少 23.8%,主要买主是孟加拉国(1247 吨)、墨西哥(8981 吨)、巴基斯坦(7643 吨)、越南(5738 吨)和土耳其(3243 吨)。取消合同的是危地马拉(45 吨)。

当周,美国 2020/21 年度陆地棉装运量为 5.4 万吨,较前周减少 3%,较前四周平均值减少5%。目的地包括土耳其(1.23 万吨)、巴基斯坦(1.11 万吨)、越南(5738 吨)、中国(6237吨)和印度尼西亚(4196 吨)。

2020/21 年度美国皮马棉净签约量为 952 吨,较前周增长 22%,较前四周平均值减少 2%,主要买主是秘鲁(522 吨)和印度(204 吨)。

2021/22 年度美国皮马棉签约量为 45 吨,买主是泰国(23 吨)和日本(23 吨)。

当周,美国 2020/21 年度皮马棉出口装运量为 2109 吨,较前周减少 10%,较前四周平均值减少 14%,主要运往印度(1429 吨)、秘鲁(340 吨)、中国(159 吨)、德国(91 吨)和巴基斯坦(45 吨)。

2、巴基斯坦棉花产量预计下降 23%

巴基斯坦 2021/22 年度产量目标为 1050 万包,同比增长 50%,植棉面积的目标是超过233万公顷,比今年的 201 万公顷增长了 16%。

然而,由于化肥、柴油、拖拉机、杀虫剂和缺水导致投入成本高企,今年巴基斯坦可能达不到 1050 万包的棉花生产目标。巴基斯坦国家粮食安全与研究部(MNFSR)消息称,2020/21 年度巴基斯坦棉花产量预计同比下降 23%,为 700 万包。

今年,巴基斯坦植棉面积为 201 万公顷,同比减少 17.4%,主要是因为国家缺乏对棉农维持生产的激励,导致棉花竞争不过甘蔗等作物。消息人士称,棉农继续敦促政府将今年棉花最低价至少提高至每 40 公斤 5500 卢比,但政府制定的价格为 5000 卢比。

3、7 月 29 日:进口棉报价小幅上涨

7 月 29 日,中国主港报价小幅上涨。国际棉花价格指数(SM)103.58 美分/磅,涨 0.34 美分/磅,折一般贸易港口提货价 16309 元/吨(按 1%关税计算,汇率按中国银行中间价计算,下同);国际棉花价格指数(M)101.92 美分/磅,涨 0.37 美分/磅,折一般贸易港口提货价 16051元/吨。

当日主要品种价格如下:

SM 1-1/8″级棉中,美国 C/A 棉的报价为 99.31 美分/磅,下同),折人民币一般贸易港口提货价 15645.63 元/吨(按 1%关税计算,下同)。

美国 E/MOT 棉的报价为 101.80,折人民币一般贸易港口提货价 16030.94 元/吨。

澳棉报价为 102.00,折人民币一般贸易港口提货价 16063.97 元/吨。

巴西棉报价为 106.20,折人民币一般贸易港口提货价 16713.50 元/吨。

乌兹别克斯坦棉报价为 97.84,折人民币一般贸易港口提货 15414.44 元/吨。

西非棉的报价为 99.80,折人民币一般贸易港口提货价 15722.69 元/吨。

印度棉的报价 96.05,折人民币一般贸易港口提货价 15139.21 元/吨。

美国 E/MOT M 1-3/32″级棉的报价为 100.08,折一般贸易港口提货价 15766.73 元/吨。

4、印度:S-6 半年涨幅超过 30% 纺织品出口失去竞争力

外电 7 月 28 日消息,南印度纺织业协会(SIMA)表示,印度国内市场棉花价格的急剧上涨使印度纺织品出口失去竞争力。由于国内市场棉花价格在 7 月份上涨6%,SIMA 要求取消 10%的进口关税。

SIMA 表示,封锁、工人短缺和物流成本高使下游出口部门、服装和化妆品部门很难履行出口承诺。在这种情况下,印度棉花价格的急剧上涨进一步破坏该行业的稳定,使出口商失去竞争力。

印度棉花公司(CCI)最近在 15 天内提价 3800 卢比/坎德,以及 2021-22 年度预算中对棉花征收的 10%进口关税使得棉花贸易价格异常上涨,而且这一趋势还在继续。SIMA 表示,如此大幅的增长对整个棉纺织价值链是一个严重的打击。

数据显示,印度棉花价格从 2021 年 1 月开始迅速上涨,并在本月跳升。CCI 自 7 月初以来提高棉花价格,助推了市场涨势。2021 年 1 月,古吉拉特邦产 Sankar-6 棉花的市场价格为 43,300卢比,现在已经上涨至 56,600 卢比,涨幅超过 30%。

棉花价格的急剧上涨不仅会影响棉花行业,挤压利润空间,还会导致国内消费者的服装和纺织品价格上涨。CCI 在最低支持价格操作下采购了印度 25%以上的棉花。每 355 公斤的采购成本将达到 4.3 万卢比,目前的售价高得异常。即使考虑到持有成本和合理的利润率,CCI 也可以将价格维持在 4.8 万卢比左右的水平。

利用对棉花征收 10%的进口关税,贸易鼓励了价格投机,某些品种的国内价格,如长绒棉已经超过国际价格,使行业缺乏竞争力。撤销对棉花征收的 10%的进口关税将有助于改变市场情绪,避免进一步损害棉纺织价值链。由于印度棉花进口不到消费量的 4%,而且进口的是印度不种植的棉花品种,因此进口关税并没有帮助印度棉农,并且成为印度纺织和服装行业的一大障碍。

三、国内棉花供应分析

1、2021 年中央储备棉轮出动态

根据国家有关部门要求及中国储备粮管理集团有限公司安排,为优化中央储备棉结构,确保质量良好,增强中央储备调控能力,2021 年将对部分中央储备棉进行轮出。现将有关事项公告如下:

(1)、轮出安排

(一)时间。2021 年 7 月 5 日至 2021 年 9 月 30 日期间的国家法定工作日。

(二)数量。总量安排 60 万吨,轮出期间除暂停交易日外,原则上实行均衡投放。

(2)第五周储备棉轮出标准级销售底价(8 月 2 日-6 日)

根据国家有关部门要求和 2021 年中央储备棉轮出公告对中央储备棉轮出销售底价计算公式,第五周(8月2日-6日)储备棉轮出销售底价为 16551 元/吨(折标准级 3128B),较上一周上涨380 元/吨。

(3)轮出周报|棉价高位震荡 棉纱利润持稳

本周(7 月 26 日-30 日),郑棉在继续创出了 18035 元/吨的高点以后出现了调整的迹象,尽管高点压力较强,但棉花和棉纱期货价格的上涨,带动现货市场价格也出现了一定涨幅,棉纱利润继续保持稳定,企业接单生产积极性依然较高。

本周储备棉轮出销售底价为 16171 元/吨(折标准级 3128B),较上一周上涨 182 元/吨。虽然储备棉竞拍底价继续上涨,但市场竞拍热度不减,一方面棉市涨势较强,前期套保棉花被锁定,流入市场资源有限;另一方面下游市场需求较好,棉纱利润较高,企业为了保证生产继续高价参与竞拍。随着近期国内疫情出现了点状传播,加之棉价已经处于高位,短期棉市面临一定的调整需求。

当周:7 月 26 日-30 日轮出数据

中国储备棉管理有限公司累计挂牌储备棉 4.78 万吨,其中新疆棉 3.26 万吨,地产棉 1.52万吨。7 月 26 日-30 日,储备棉轮出成交均价 17306 元/吨,较上周上涨 521 元/吨;折标准级(3128)价格 18324 元/吨,上涨 350 元/吨;平均加价 2153 元/吨,上涨 168 元/吨;最高成交价 18720 元/吨,最低价 16560 元/吨。其中,新疆棉成交均价 17459 元/吨,平均加价 2254 元/吨;地产棉成交均价 16975 元/吨,平均加价 1936 元/吨。

累计:7 月 5 日-7 月 30 日轮出数据

中国储备棉管理有限公司累计挂牌储备棉 19.11 万吨,其中新疆棉 12.66 万吨,地产棉 6.45万吨。7 月 5 日-7 月 30 日,储备棉轮出成交均价 16784 元/吨,折标准级(3128)价格 17980元/吨,最高成交价 18720 元/吨,最低价 15950 元/吨;其中新疆棉成交均价 16901 元/吨,平均加价 2286 元/吨;地产棉成交均价 16446 元/吨,平均加价 1833 元/吨。

2、全国新棉销售 592.1 万吨

据国家棉花市场监测系统对 14 省区 46 县市 960 户农户调查数据显示,全国新棉采摘和交售基本结束。

另据对 60 家大中型棉花加工企业的调查,截至 7 月 30 日, 全国加工率为 100%,同比持平,较过去四年均值提高 0.2 个百分点,其中新疆加工 100.0%;全国销售率为 99.5%,同比提高 6.2 个百分点,较过去四年均值提高 10.2 个百分点,其中新疆销售 99.6%。

按照国内棉花预计产量 595.0 万吨(国家棉花市场监测系统 2020 年 11 月份预测)测算,截至 7 月 30 日,全国累计交售籽棉折皮棉 595.0 万吨,同比增加 11.0 万吨,较过去四年均值增加 16.4 万吨;累计加工皮棉 595.0 万吨,同比增加 11.5 万吨,较过去四年均值增加18.3 万吨;累计销售皮棉 592.1 万吨,同比增加 47.1 万吨,较过去四年均值增加 76.7 万吨。

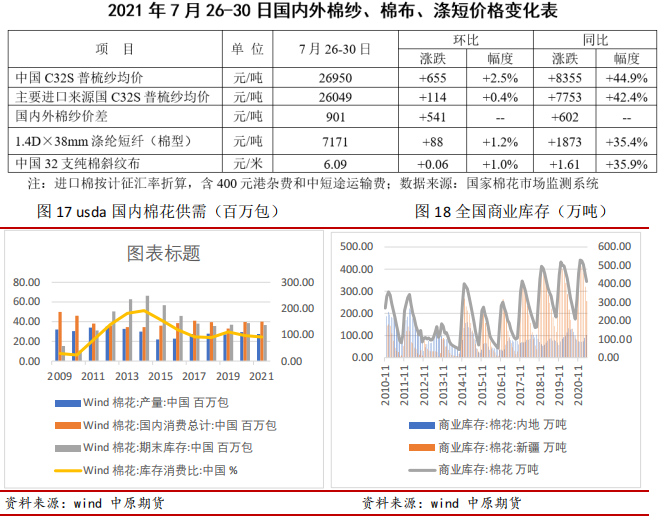

3、国内棉纱价格涨幅加大 国际棉纱价格小幅上涨

本周,受郑棉、郑纱大幅上涨影响,国内棉纱现货价格开始上调模式;随着国内棉花、棉纱价格大幅上涨,越南、印度、巴基斯坦棉纱竞争力显著增强,目前常规外纱价格低于国产纱901 元/吨,港口外纱成交量价齐反弹;上游原料上涨后,坯布价格小幅跟涨,下游接单意愿不强;涤纶短纤价格上涨后,下游需求不佳,价格出现回落迹象,均价仍高于上周。

4、棉副周评|油棉加工进入尾声 市场季节性特点明显

上周(7 月 19-25 日),受棉籽原料不足和市场震荡难稳等诸多因素影响,各地油棉加工逐步进入尾声,棉籽、棉副行情高位震荡为主,季节性特点明显。油棉厂根据当地实际供求调整价格,整体易涨难跌,新棉籽上市前,棉副行情保持高位震荡调整格局运行。

棉籽:市场货少价坚 整体成交少量

上周,油棉厂开工率一般,棉副产品多持价运行,个别震荡调整,但因棉籽多处货少价坚局面,个别持籽商因处理尾货出货积极,价格略虽波动,但成本仍旧处倒挂状态。因下游棉副产品高位出货一般,油棉厂收购谨慎,加之天气酷热难耐,不少油棉厂停机歇业,市场复工率有减无增。离新棉籽上市时间较久,未来棉籽高位震荡调整持续,新旧棉籽高位对接概率较大。

棉油:期货震荡难稳 棉油高位波动

上周,大连盘期货豆油高位震荡难稳,现货价格相应调整。其中 Y2109 主力合约周五收盘价至 8988 元/吨,较前周五收盘价 8912 元/吨上涨 76 元/吨。市场高位需求观望,现货价格调整幅度不大。周末沿海地区基差报价较前周上调 20-30 元/吨,现货一级豆油主流价至 9150-9400元/吨,较前周上调 50-100 元/吨。棉籽货少价坚,高位难下,油棉厂目前开工率有限,持油厂家低价惜售,但目前棉油与豆油形成倒挂,市场高位出货一般,个别成交价可议。离新籽上市时间仍需一段时间,新旧交替阶段,棉油高位运行局面仍将持续。

棉粕:豆粕冲高回落 棉粕涨跌难稳

上周,豆粕期货冲高回落,现货相应调整。大连盘 2109 主力合约周五收盘价至 3578元/吨,较前周五收盘价 3663 元/吨下调 85 元/吨,现货价格有跌。周末沿海地区 43%蛋白豆粕价至 3490-3580 元/吨,较前周下调 50-80 元/吨。豆粕价格滞涨回落,棉粕高位走弱。因棉籽价格高位难下,油棉厂开工率有限,棉粕加工量不大,厂家货少持价,但因棉粕与豆粕价格倒挂,市场需求观望,个别成交价可议。离新棉籽上市时间仍久,未来参照豆粕走势,棉粕易涨难跌之势仍将持续。

棉短绒:市场货源不足 厂家持货挺价

上周,棉籽资源量愈加不足,价格高位难下,油棉厂加工利润不佳,收购积极性不大,市场开工率较低,棉短绒产出量较少,厂家持货挺价,个别低位有涨。但下游化纤厂、精制棉厂随用随购策略持续,市场成交少量,限制棉短绒高位上涨幅度。新棉籽上市前,棉短绒货少持价状态仍将持续。

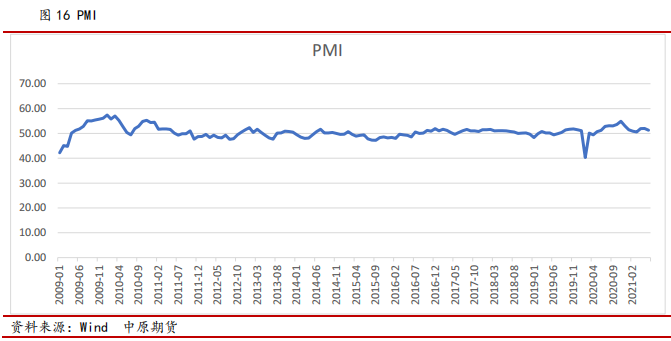

5、国内棉价面临持续性困扰

7 月 30 日政治局会议提出,统筹做好今明两年宏观政策衔接,保持经济运行在合理区间。稳健的货币政策要保持流动性合理充裕,助力中小企业和困难行业持续恢复。做好大宗商品保供稳价工作。国内棉花市场方面,近期新疆棉花生长普遍良好,逐渐进入盛花期。随着棉花、棉纱价格大幅上涨,郑棉仓单加速下降,本周下降 3 万吨至 53.9 万吨。下游对价格难以接受,接单陷入僵持。市场整体分化差异情况较大,内销市场竞争激烈,外销订单的询价和放样需求不断增多,但受限于原料大涨,利润空间和下单都面临挑战。短期国内棉花行情面临持续性困扰。

四、暴雨频繁且持续 新乡纺织聚集区受灾

自 7 月 20 日开始,一场罕见的洪涝灾害袭击了以郑州为中心的周边地市,受灾城区眼力所及之处一片汪洋大海,这场洪灾持续时间长、影响范围广,受灾程度重为有气象记录以来之最,人们的生产生活均受到了很大影响,其中棉纺产业也未能幸免。

据初步统计,7 月 16 日以来,强降雨造成全省 150 个县(市、区)1558 个乡镇 1290.74 万人受灾。作为传统纺织集聚区的新乡辉县,也在这次洪灾中受到严重损失。

辉县一位纺织企业负责人表示:“7 月 22 日,暴雨开始下个不停,整个辉县城累积的雨水水位不断升高,不久便开始透过墙面缝隙渗透进厂区,最严重的是通过厂区里的地下水道涌进来。虽然企业积极采取了防水措施,但厂区被洪水围在中间,根本挡不住进水。”

面对如此严重的洪水,曾经常年保持开工,甚至春节期间都不放假的纺织企业被迫停产。据当地人介绍,辉县区域纺织规模上百万锭,棉纱畅销国内其他省市,此次受灾厂区比例高达50%以上,由于企业所在地势高低的问题,受灾程度有差异。

据了解,受灾严重企业的棉花、棉纱仓库和厂房里的机器设备全部被淹,直接损失金额高达上千万,即使受灾程度较轻的企业也面临无法及时开工的窘境。

辉县另一位纺织企业负责人说,当前主要开展生产自救工作,经过两天连续不停地抽水,厂区中的积水已经全部排干,目前正抓紧时间将被淹的棉花拉到空地进行晾晒,防止发生霉变,加剧棉花变质。以上是显性损失,还有一部分隐性损失,这次被淹的棉花原料都是前期低价采购的,如今再继续采购新花,无疑增加生产成本,因为棉价已经持续上涨一段时期了。

与此同时,仓库存放的棉纱也被洪水淹没,这块损失难以挽回,棉纱一旦被水淹没浸泡,后道工序使用难度会很大。该负责人介绍,现在下游客户已经了解到我们的损失,一些无法及时交货的订单,他们普遍表示理解和支持。

目前,当地洪水已经退去,企业正在尽最大力量开展生产自救,由于受灾较重,车间机器设备和实验室遭水浸泡时间长达两天左右,恢复生产仍旧面临很大的难题。

当地某纺织企业负责人表示,就好比一台电脑被水浸泡过以后,即便晾干也无法立即开机运转。现在企业正在采购零部件,更换受损部件,尽早实现开工。现在棉纱行情持续走高,耽误一天企业损失很大。

除了以上原因,员工按时返岗时间也充满不确定性。据悉,这次受灾面积大,企业员工都是附近村庄的村民,几乎所有员工的家里和农田都被洪水淹没。员工均已回家抗灾,挽救损失。另外,这次受灾导致很多收获小麦进水,员工需要立即晾晒,防止发霉生变,被水淹没的玉米等作物业受损严重,需要重新补种其他作物。以上原因导致员工暂时无法按时返岗。这对企业正常复产也造成很大影响。

按照现在的情况,辉县纺企要想彻底恢复到受灾前的生产水平,预计至少需要 1 个月。

免责声明:本文章中的信息由中原期货整理分析,均来源于已公开的资料,报告中的信息分析或所表达的意见并不构成对投资的建议,投资者因报告意见所做的判断,以及有可能产生的损失自行承担。期货交易有风险,投资者申请开立期货账户须满足证券期货投资者适当性要求,具备匹配的风险承受能力。